发布日期:2024-05-07 12:10 点击次数:126

查看最新行情

查看最新行情

美东时间1月4日,中国癌症CAR-T细胞疗法生物技术公司亘喜生物(Gracell Biotechnologies)更新招股书,发行价区间为16-18美元,计划发行882.5万股ADS,拟筹资1.5亿美元,拟以“GRCL”为股票代码在纳斯达克上市。同时给予承销商超额配售权,可额外认购1,323,750股ADS。花旗、杰富瑞、Piper Sandler和富国银行证券担任联席主承销商。

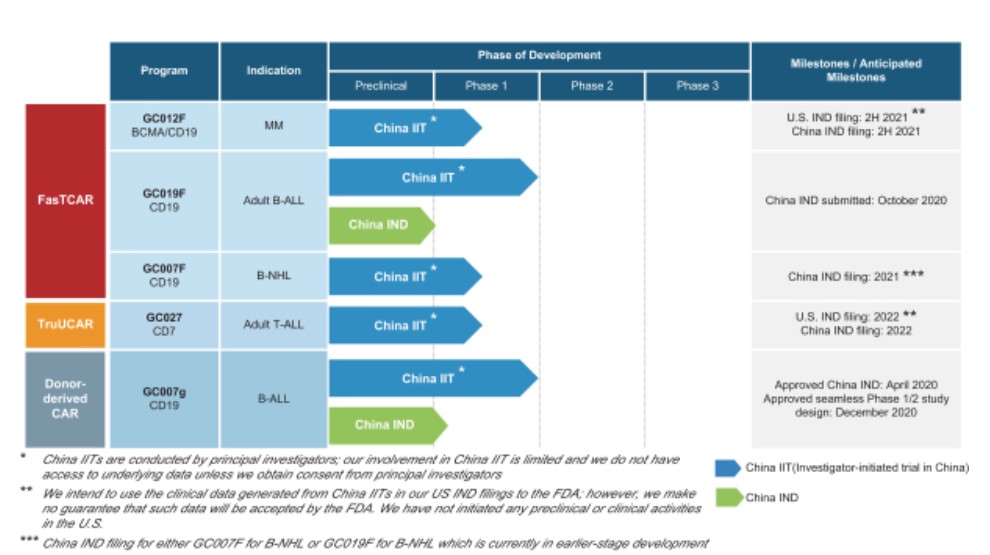

公司拟将发行所得净收益与现有的现金及现金等价物用于资助GC012F和GC027的研发,以及其他临床阶段和早期候选产品的研发,同时还包括在中国扩大生产设施及美国建设研发中心,以及营运资本和其他一般企业用途。

公司药物研发管线现状:

据2016年Grand View Research的报告,2015年全球多发性骨髓瘤治疗市场为75亿美元,预计到2024年将达到300亿美元,2018年至2024年的复合年均增长率为16.6%。

该公司的主要竞争对手包括Nanjing Legend Biotech、bluebird bio(BLUE.US)、Allogene Therapeutics(ALLO.US)、吉利德科学(GILD.US)、Poseida Therapeutics(PSTX.US)、Celyad Oncology AG(CYAD.US)、诺华制药(NVS.US)。

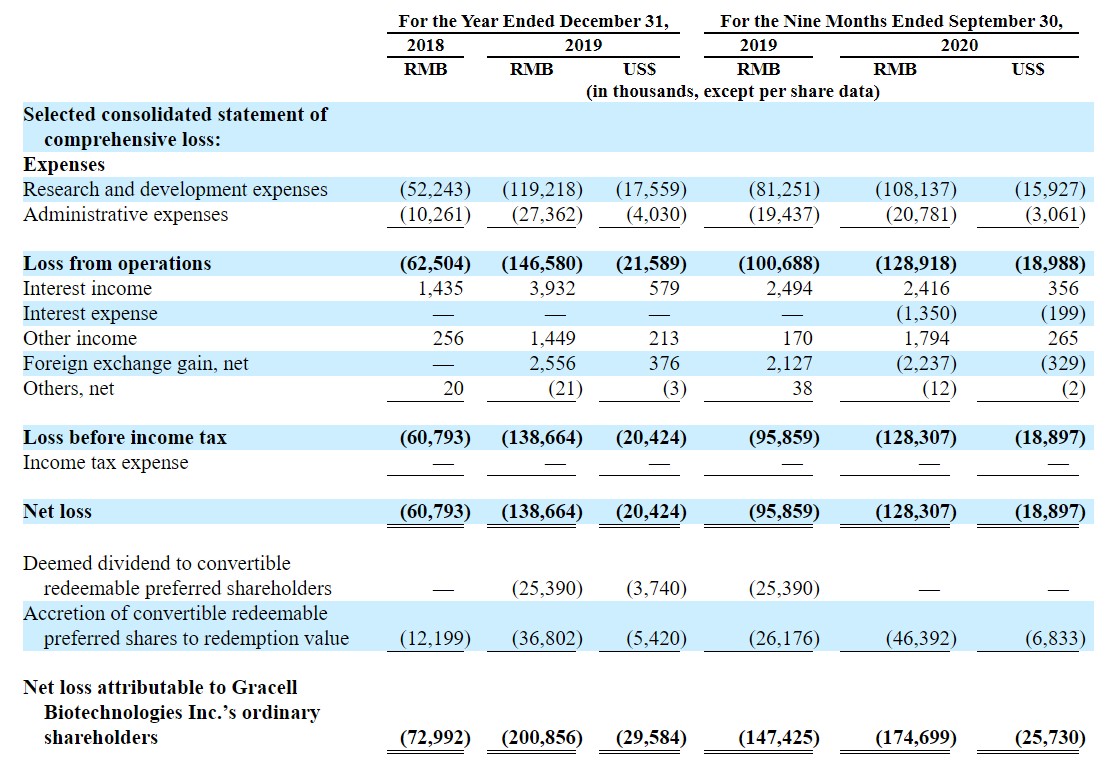

财务摘要

招股书显示,2018年度、2019年度及2020年前9个月,公司净亏损6079.3万元(人民币,下同)、1.39亿元、1.28亿元。

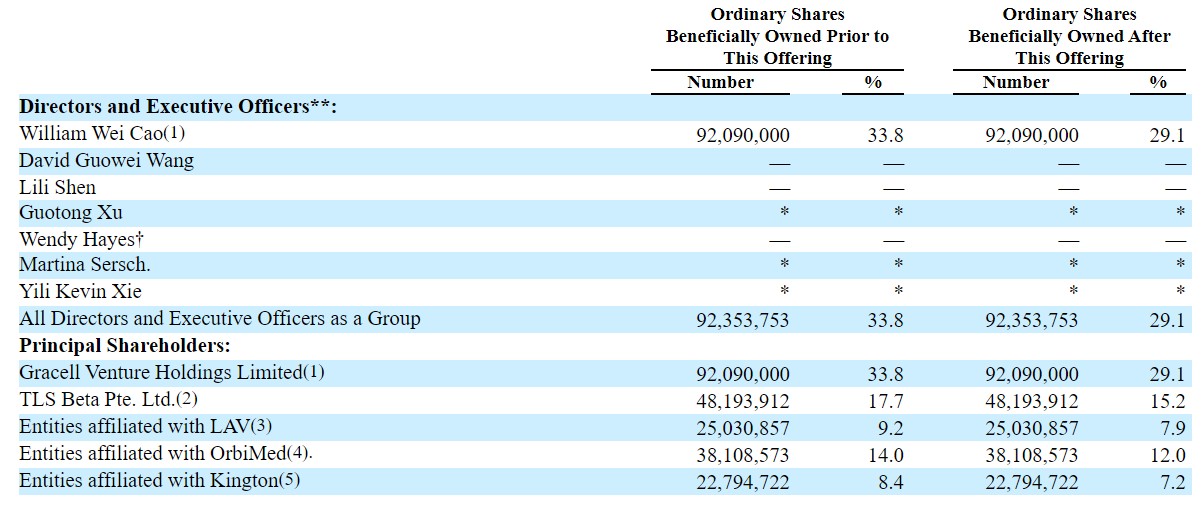

持股比例

IPO前,公司首席执行官、创始人兼董事会主席William Wei Cao 持股比例为33.8%,而IPO后,其持股比例将为29.1%。

IPO前,淡马锡、奥博资本、礼来亚洲基金和King Star Capital分别持有17.7%、14.0%、9.2%和8.4%的股份。IPO后,它们的持股比例将分别为15.2%、12.0%、7.9%和7.2%。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP